稳健理财应该怎么选

分析产品之前先来说点自己的想法,无论是投资还是理财都存在着不可能三角,所谓的不可能三角就是:不可能找到一个高收益,低风险,且流动性好的投资产品。

高收益和低风险很好理解,流动性一般指的是持有期限。例如:股票是高收益且流动性很好的资产,但风险很高;核心区域的房子,高收益低风险,但流动性很差,各种限购限贷政策,想一下子把房卖出去还真有点困难。

所以做理财投资我们首先要树立正确的观念,那就是:鱼和熊掌不可兼得。

这篇文章介绍的是本金保障理财,既然保障本金,那么首先满足的是低风险,在满足低风险这一要素的前提下,再择机考虑是要高收益还是好的流动性。

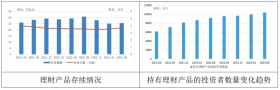

这两年内外大环境不确定性高,地缘政治,局部战争,疫情搅扰,房地产下行,一连串黑天鹅事件不断撩拨着投资者最敏感的神经。

如何做好防守保住财富,成为投资者必修课之一,稳健理财在如今高不确定性环境下也更加受到投资者的青睐。

目前市面上由券商发行的本金保障理财大多是挂钩指数产品(沪深300,中证500,中证1000指数),背后的逻辑是券商资管项目向投资者融资,通过操作场外期权或者股指期货等形式执行私募多空策略。

本质是融资,亏损不能让投资者承担,所以有保底;如果策略生效,券商再分给投资者固定收益,形成保底+收益形式。

市场中目前主流产品有两种:本金保障型双向鲨鱼鳍产品和本金保障型看涨鲨鱼鳍产品。

两者最大的区别就是双向鲨鱼鳍无论指数涨跌投资者都能获取一定的回报,而看涨鲨鱼鳍只有在指数上涨时才能获得回报,当指数下跌只能保住本金。

本篇文章我们先来看看本金保障型看涨鲨鱼鳍模式的保本产品。

先给结论,以下四种产品的吸引力从高至低进行排序:

产品四>产品二>产品三>产品一

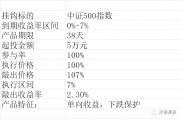

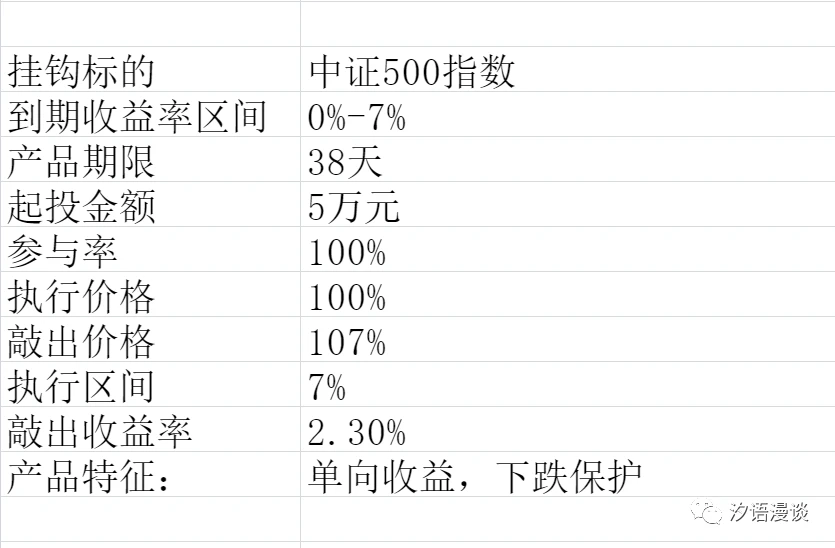

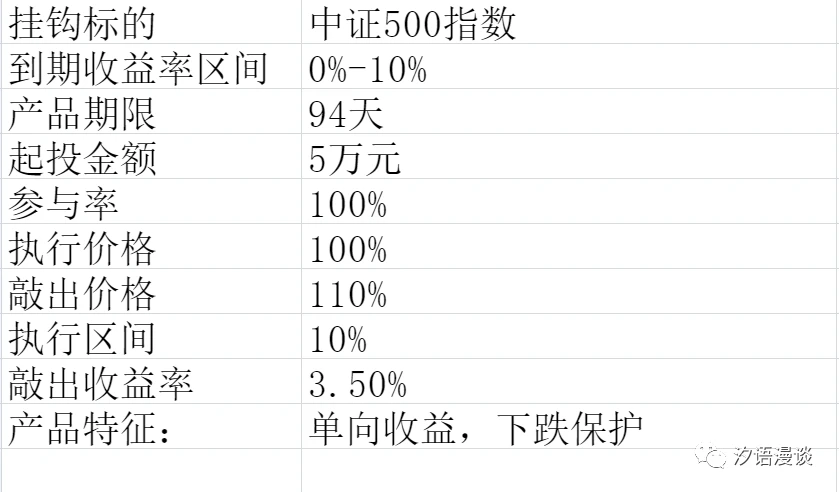

产品一:

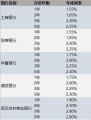

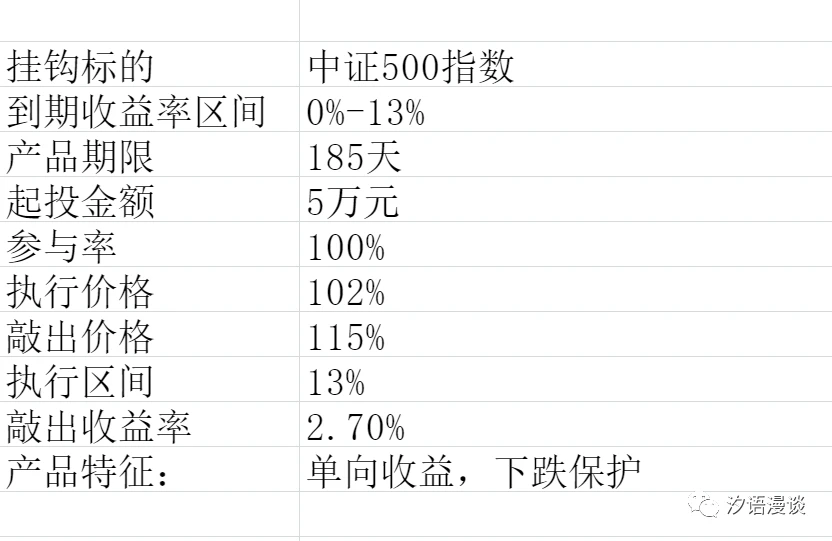

产品二:

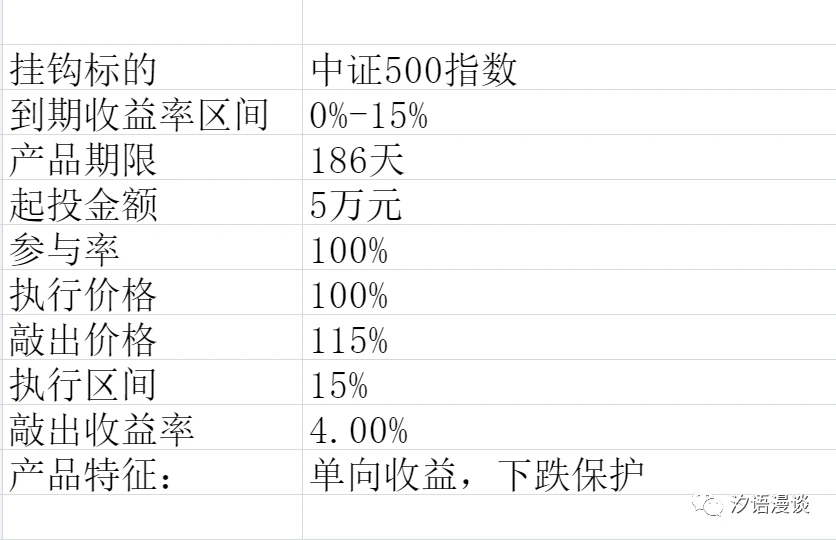

产品三:

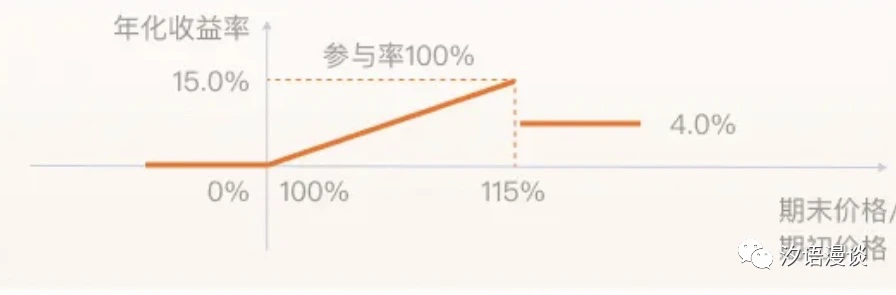

产品四:

先观察不同产品的收益率区间。

对比产品一二三,我们可以直观的看到,流动性与收益率不可能兼得,随着产品期限拉长,对资金流动性需求愈发提高,期望收益率区间也会变得越宽。

收益率区间=我方行权区间,收益率区间越宽,投资者被对手方行权(敲出)概率越低。

当挂钩的指数运行在收益率区间时,我们有更大的概率可以获取更高的收益,一旦指数上涨幅度超过收益率区间,该产品被敲出,收益率就会大大缩水。

例如在产品一中,在持有期间,指数一直保持在涨幅不超过7%的区间运行,到期时指数涨了6%,那么投资者可以拿到年化6%的收益;如果在持有期间,指数涨幅曾经超过7%,则触发敲出期权行权。例如指数涨幅8%,超过7%,则产品被行权(敲出),投资者只能拿2.3%的年化收益。

所以收益率区间(行权区间)越宽,被对手方行权触发敲出的概率越小,投资者拿到高回报的概率增大。

产品持有期限越长,指数波动不确定性越高,需要更宽的收益率区间去吸引投资者,这符合金融精神。

我们再来看看三种产品的敲出收益率。

敲出收益率可以看成是投资者被行权时给予的补偿。当市场处于牛市或者剧烈震荡时,市场波动较大,中证500指数很容易就会触及行权价格,从而该产品被敲出。也就是说,投资者被敲出拿一个“安慰奖”固定收益率的概率在增加。

当产品被敲出时,个人习惯用持有期收益率这一维度衡量优劣。

因为到期收益率的前提是产品到期,根据当时市场环境指数涨跌幅按照规则给予投资者回报,所以能拿到多高的收益率全凭在产品运行期中证500的走势。

但产品敲出年化收益率是人为设定的,并且各产品敲出时间是不确定的,长期限产品也有可能因为市场突然拉升而提早敲出。

当长期限产品在短时间内提前敲出,短期线产品在较长时间才被敲出,对比之下,投资者所获得期间回报熟优孰劣呢?

我们发现期限长的产品敲出收益率不一定高于期限较短的产品,所以需要用年化收益折算成持有期间收益率判断优劣。

持有期收益率=年化敲出收益率*敲出天数/365

有了以上公式作为铺垫,我们来看看产品二和产品三。

当敲出天数相同时(假设敲出天数为90天)

产品二持有期收益率=3.5%*90/365=0.86%

产品三持有期收益率=2.7%*90/365=0.66%

当两个产品均在90天被敲出时:产品二>产品三。

原因也很简单,产品三的敲出年化收益率低于产品二,所以在相同持有期限下,产品三的持有期敲出收益率肯定会低于产品二。

那么什么时候产品三的持有期敲出收益率要高于产品二呢?我又计算了产品二期与产品三间持有期敲出收益率相等的临界点。

3.5%*X/365=2.7%*Y/365

可得:Y/X=1.3

当X=90时,Y=117

也就是说,当产品二在90天敲出时,产品三要至少在117天被敲出,两个产品的期间收益率才会相等,产品三但凡小于117天被敲出,其期间回报率都不如产品二。

那么在设定产品时,为什么短期限产品二的敲出年化收益率反而会高于长期限产品三?

其中一种解释是:当发行94天产品时,市场正处于强势或者剧烈震荡状态,券商为了吸引投资者,给出了较高的敲出收益率;而当发行185天产品时,市场弱势震荡,由于被行权的概率降低,投资者都会主动选择这类型产品,自然敲出收益率也不需要给的太高。

当两个产品同时存在时,我们应该如何选择?

当市场处于高波动状态时,产品短期内被行权的可能性增大,根据上文的公式,在同样被敲出情况下,产品三在117天之内其敲出期间收益率都小于产品二,短期内被行权对产品三是不利的,所以在短期剧烈震荡的市场,选择产品二是较优策略。

结论:单看产品二和产品三,如果在市场高波动情况下,产品二占优,如果市场波动率较低,产品三占优。

我们再来看看执行区间。

产品三和产品四,同样180天的持有期限,产品四的执行区间(15%)要大于产品三的执行区间(13%),且产品四的敲出年化收益率(4%)要大于产品三的敲出年化收益率(2.7%)。敲出收益率的不同上个段落已经阐释过了,我们着重来看看执行区间。

执行区间=对方行权价格-我方行权价格

执行期间越小,一是说明投资者实际可获得的年化收益率被缩减,二是对方执行价格较低,我方执行价格较高,利于对手方行权,不利于我方行权。

执行区间不同来源于执行价格不同,在同样敲出价格(15%)的情况下,产品三的执行价格为102%,产品四的执行价格为100%。如果把产品看成是购买看涨期权,那么执行价格就是我方购买看涨期权的strike price,strike price越高的看涨期权我方行权难度越大,期权会更便宜。

也就是说,strike price 越高的看涨期权,由于我方行权难度大以及收益率区间缩窄,本身看涨期权会更便宜,或者说期权卖方需要给予足够多的优惠,才会吸引投资人购买,但很明显的是,产品三并没有给投资人足够多的补偿,甚至连敲出收益率都低于产品四,这就非常奇怪。

唯一合理的解释,应该还是产品三在发行时,很多人看好中证500在185天之后收益率会落在执行区间内,所以造成产品供不应求,很好卖,才会出现执行价格高,敲出收益率低的情况。

如果要我选择,无论在哪种情况下,我都会优先选择产品四,执行区间宽,敲出收益率高,怎么看都比产品三更有优势。

作为普通投资者,我们应该如何挑选出最适合自己的产品呢?

首先,我认为单向鲨鱼鳍产品不适合正在探底的熊市,因为负向无收益,熊市更加适合于双向鲨鱼鳍产品,但如果是已经到了熊市末期,市场底部盘整一段时间,随时准备上攻的情况下,单向鲨鱼鳍还是很有竞争力的。

其次,看市场情况。

如果是波动率很高的牛市,如急牛快牛,我认为可以选择敲出收益率最高的产品,例如产品四,市场热情高涨,短期指数暴力拉升,在产品均被敲出的情况下,选择敲出收益率高的产品能获得较高的“补偿”。

如果是波动率较低的牛市,产品敲出概率较小,那么就可以根据自身的流动性选择产品二或产品四。

关于流动性要说明的是,因为鲨鱼鳍产品其实不是特别看重自身资金流动性和产品持有期限间的关联,更重要的是结合当前的市场环境做判断。

如果当前市场波动率很高,即使你资金流动性需求很低,也应该避开长期限产品,因为长期限产品在高波动市场中被行权概率增加,一旦被行权,收益率会瞬间降下来,并不是我们一般认为的持有期限越长,收益率越高。

因为有了被行权敲出这一缺点,所以我认为买长期限鲨鱼鳍产品不一定是划算的。

因为持有周期越长,意味着不确定性越高,同时也代表被行权概率增加。例如产品二和产品三,如果短期被行权的概率增加,产品二要优于产品三,即使产品三的执行区间更宽。

长周期产品除非敲出收益率给的很高(例如产品四),又或者是大资金战略配置,针对大部分个人投资者,我认为没有参与长周期产品的必要。

以上就是单向鲨鱼鳍的保本理财产品介绍,下一篇文章将会讲讲双向鲨鱼鳍以及介绍牛熊市各个阶段特征,同时也会探讨如何根据不同阶段选择最为合适的产品,大家敬请期待吧。