千亿淡水泉基金究竟怎么了

私募巨头淡水泉基金在过去三年中面临了显著的业绩挑战,具体表现在其投资收益连续为负。2021年,淡水泉基金的平均收益率为-11.33%,随后的2022年和2023年,其年度平均投资收益分别为-21.63%和-22.74%(图1)。

根据私募排排网近一年的评级,淡水泉基金的评级已经下降为两星,这进一步凸显了其业绩的颓势。

这样的业绩表现不禁引发了市场对淡水泉基金的关注和疑问:淡水泉基金究竟怎么了?

图1:淡水泉基金赵军2021-2024.02.29投资收益率曲线。资料来源:私募排排网。

高光时刻

对于这家千亿老牌私募,想必投资者并不陌生,淡水泉基金成立于2007年,经过17年的岁月洗礼、牛熊交替,已经成长为国内管理规模超千亿的知名私募机构。

说到淡水泉基金就不得不提到灵魂人物赵军,一个天才少年十五岁考上南开大学,获取数学学士、金融学硕士学位,毕业后去到中信证券资产管理部担任项目经理 ,一年之后跳槽到嘉实基金,凭借其出色能力做到公司总裁助理、研究总监之后,2007年7月开始带领6名同事“奔私”创业。淡水泉基金从平安信托开始,借助其强大的募集能力,管理规模从20亿冲到100亿,15年牛市时将规模扩大到500亿,到2020年成为寥寥可数的几家千亿规模级别的主观多头管理人之一。

淡水泉基金在赵军的领导下,在关键时刻成功抓住了多个行业的反弹行情和投资机会,在业界赢得了广泛的声誉和认可。2007年底抓住农药和造纸等行业反弹行情,2009年初又重仓通信设备股,成功把握了通信行业的发展机遇。同年6月,重仓医药、消费类股票,再一次踏准了A股的节奏……这些成功的决策使得淡水泉基金在业界一战成名。据私募排排网统计,淡水泉基金自2010年至2020年期间,凭借其优秀的投资业绩和卓越的风险管理能力,获得了多项奖项和荣誉。

图2:淡水泉基金自成立以来所获荣誉和奖项。资料来源:私募排排网,截至2024年3月4日。

三因素导致业绩失败:投资策略接连失误、管理规模魔咒、过度调研带来“禀赋效应”

或许是市场环境不佳,抑或是“高处”不胜寒,以逆向投资理念闻名的淡水泉基金,自2021年以来业绩连续下滑,在2023年度因业绩亏损后两次公开致歉。淡水泉基金究竟怎么了?是否还能重新迎来“淡水泉时刻”?

机构之家对淡水泉基金业绩下滑的原因进行了深入分析,涉及投资策略的调整、管理规模的挑战以及调研思路的转变等多个方面。以下是对这些原因的详细探讨:

①投资策略接连失误

在谈及业绩表现不佳时,赵军表示,“我们错过了4-7月最佳布局新能源的窗口,所以去年(2021年)下半年去评估市场热门板块新能源、军工、半导体等的时候,我们觉得它们不太具备特别好的投资配置的性价比,所以主要的精力就放在了研究优质成长龙头,再加上三四季度经济下行压力,就加大了对困境反转机会的布局,同时卖出了一些防御性的资产,换到了一些下跌幅度较大、市场情绪比较悲观的企业”。

之所以会错失2021年新能源行情后的接连踏空行为,难道是淡水泉的投研思路以及投资策略出了问题?

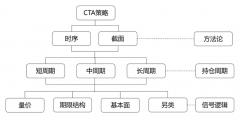

关于投研思路,赵军认为,超额收益的来源可以分解为高质量的信息、正确的研究方向以及有效的研究方法,因此构建了淡水泉基金的FARM系统。通过运用这一系统持续从国内外投行、券商、第三方研究平台获得高质量的研究报告,同时汇集每位基金经理的研究分析和观点碰撞,帮助淡水泉持续获取和沉淀优质高效的信息,通过有效的分析方法寻找预期差,获取长期超额收益。

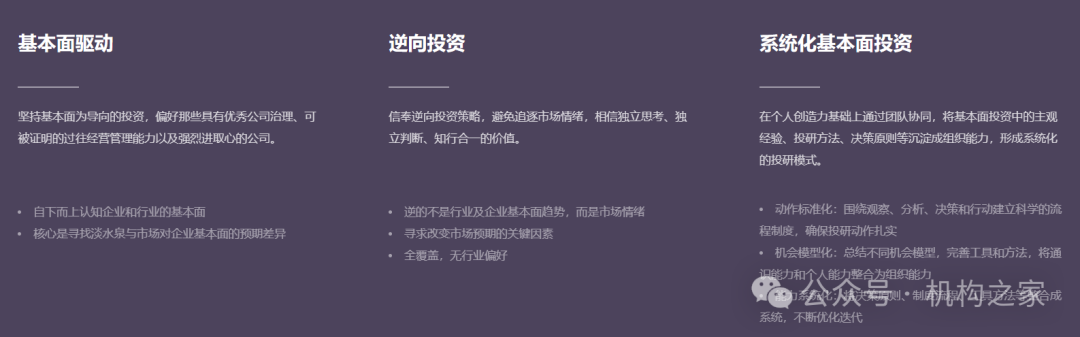

图3:淡水泉基金投资策略。资料来源:淡水泉基金官网。

关于投资策略,据了解,淡水泉基金一直信奉“基本面驱动”“逆向投资策略”“系统化基本面投资”,公司团队更喜欢在被市场“忽略”和“冷落”的地方去“淘金”,越是不被看好的投资,公司越是加强对其基本面的研究,以期先于市场发现投资机会。

但是,这种投资策略在市场行情剧烈波动或市场趋势不明显时会面临挑战,特别是在去年机构抱团取暖的行情中,淡水泉基金坚持的投资策略导致其产品净值表现相对较差。

“近年来,国内外经济形势复杂多变,资本市场也面临着巨大的不确定性,股票市场风格也瞬息万变。淡水泉基金在过去的一段时间内,过于依赖某种投资策略或资产配置,这在市场发生变化时,容易导致业绩波动。”深圳一家公募基金投研负责人如是评价。

据公司官网显示,公司目前员工超过100人,其中50人以上为专业投资人士,投研团队平均从业年限超过10年。淡水泉基金采取投资经理团队制,坚持每位研究员同时也是基金经理的理念。

只是公司成立长达17年之久,市场上是否听过淡水泉基金存在第二个基金经理?面对业绩的连续下滑,是否应该重新审视下投研流程和投资策略呢?

②挥之不去的“管理规模魔咒”

“千亿淡水泉坐在那里,深情目光望着回撤,满眼都是自己百亿规模时候的影子。”

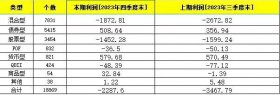

据Wind数据显示,截至2024年3月4日,淡水泉基金旗下产品股票策略186只,主观股票多头132只,宏观策略2只,债券策略1只,多策略一只。其中244只产品收益为负,313只产品最大回撤在20%-30%之间。

规模的扩张真的会带来业绩下滑吗?至少对于淡水泉基金而言,自2020年规模上千亿以来,“管理规模魔咒”一直挥之不去。

深圳一位私募研究员认为,“更大的管理规模意味着基金经理在选择投资标的时的选择范围会受到限制。在单一策略下,如果规模达到千亿级别,确实很难在估值、质地和景气度之间取得完美的平衡。这可能会导致投资经理在选择投资标的时面临更多的权衡和取舍,从而影响到投资效果。”

某位资深基金经理则认为,“规模增加确实会对业绩造成挑战,但规模并无绝对的标准,它和基金经理的投资方法论有关。如果更关注公司基本面和长期发展潜力,投资半径可以拓得更宽,但如果做的是短期行业景气度,就更适合小规模基金。”

任何策略都有相适应的规模容量,对于淡水泉基金来说,在二十亿、五十亿、百亿规模或许能够抓住市场行情,当其管理规模达到千亿级别时,是否与时俱进调整相对应的策略是一个值得深思的问题。

③过度调研带来“禀赋效应”

据choice数据统计,2023年淡水泉基金共完成了1398次调研,按照250工作日计算,平均每天调研5.6家上市公司,成为私募界调研“劳模”。从重仓股深南电路的6次调研记录可以切身感受到淡水泉基金渴望与上市公司一次又一次的“近距离交流”。

图4:淡水泉基金对深南电路调研时点统计。资料来源:choice。

从深南电路前十大流通股东明细中看到另外两家机构——加拿大年金计划投资委员会、挪威中央银行。无独有偶,同样在2020-2021年重仓持有的北大荒持股明细中也看到了这两家公司身影。

表1北大荒前十大流通股东持股情况统计

资料来源:choice

淡水泉基金在北大荒的投资上取得了显著的盈利,根据季度公开披露的数据,其持仓盈利约4.5亿元。这一数字已经相当可观,而且还不包括在排名前十股东之外的持仓情况。

图5:北大荒公司2010年-2021年日线图

只是这类似的操作手法在深南电路上并没有延续,是市场风格切换太快?还是过度调研带来的“禀赋效应”所致?

“能力、有动力和超预期”三缺二

投资圈向来有“淡水泉时刻”的说法,即每当淡水泉投资的净值回撤超过或接近30%时,往往是买入、加仓的底部时机。不过近两年以来,“淡水泉时刻”却罕见失效,市场出现罕见冰点。

淡水泉基金在面对市场风格转变、规模效应带来的成本上升以及业绩下滑赎回压力等多重挑战时,确实需要深入思考其应对策略。当淡水泉时刻时效,是坚持原有作风选择“以不变应万变”,还是“以万变应万变”?

赵军认为,一个公司是否值得投资有三个条件:有能力、有动力和超预期。

所谓能力,指的是公司已经在所处的行业中证明了自己的能力,而非一夜之间“麻雀变凤凰”的公司;所谓动力,是指公司的治理结构,管理层是否在研发、激励等方面做到了足够的投入;最后,公司的业绩还要超出预期,这种公司往往会有很高的安全边际,提前埋伏,往往会有超额的收益。

那么,当前仅拥有“动力”的淡水泉基金能否通过重新塑造投研“能力”,最终迎来自己“超预期”呢?

版权声明本文由机构之家原创,版权归机构之家所有。