四季度货币基金怎么看

四季度在商业银行资产负债管理压力和资金利率回升的背景下,货基规模受到一定影响,买入返售占比也显著下降。

但一方面,管理人灵活运用杠杆工具,尤其是四季度末政府债发行压力放缓叠加央行更加有为呵护资金的情况下,流动性边际宽松,四季度末货基杠杆相对三季度末回升;另一方面,货基通过增配收益确定性更高的存款,同时追求性价比——将持仓资产的期限结构向60天到120天集中。

最终实现了规模下降、久期下降,但杠杆回升、收益率回升的结果。

货基收益率为何提升?

一是资金利率回升带动货基底层资产收益率回升;二是货基调仓,增配存款、减配买入返售和债券,其中通过增持确定性更高的银行存款可以锁定收益;三是资产期限向60天-120天集中,降久期的同时锁定票息价值较高的品种;四是12月资金转松,货基加杠杆。

展望后续,货币会维持流动性合理充裕,宽松在量价两个方面都有体现,但未必直接对应微观流动性层面。当前我们认为牛陡的可能性并不高,因此货币基金收益也未必持续走低。

货基规模为何下降?

规模与收益率水平有一定联系。从机构投资者角度,当货基平均收益水平显著低于回购利率,银行自营等机构可能赎回货基、自行投放回购以获取更高收益,这将对货基规模产生相应冲击。从个人投资者角度,不确定性较强、市场动荡较剧烈的宏观环境总体上有利于货基规模扩张。但四季度货基规模反而收缩,我们认为重要原因在于11月以来债券市场(尤其是超长债)表现强势,债基收益提升使得部分配置货基的资金被分流至债基。

展望后续,大方向上货基仍具备扩张的有利基础,稳健财富管理服务仍是增量市场。我们重点提示互联网申赎渠道的便利性可能对货基规模有较大影响。此外,也要考虑防范资金空转套利的诉求下,商业银行资产负债平衡压力大,可能降低对货基的配置力量,以及资本新规征求意见稿发布的或有影响。

对于CD指数基金,四季度CD指数基金整体规模表现较好,主要原因在于回报表现较好。后续其发展状况可能继续受监管态度、CD利率、相似产品表现等因素的影响。

风险提示:宏观经济形势不确定性,货币政策不确定性,市场走势不确定性。

我们结合前期公布的货币基金四季报,对货币基金近况展开解读。如无特殊说明,本文中的规模指货基份额。

1. 如何看待四季度及后续货基变化?

总体来看,四季度在商业银行资产负债管理压力和资金利率回升的背景下,货基规模受到一定影响,买入返售占比也显著下降。

但一方面,管理人灵活运用杠杆工具,尤其是四季度末政府债发行压力放缓叠加央行更加有为呵护资金的情况下,流动性边际宽松,四季度末货基杠杆相对三季度末回升;另一方面,货基通过增配收益确定性更高的存款,同时追求性价比——将持仓资产的期限结构向60天到120天集中。

最终实现了规模下降、久期下降,但杠杆回升、收益率回升的结果。

1.1. 货基收益率为何提升?

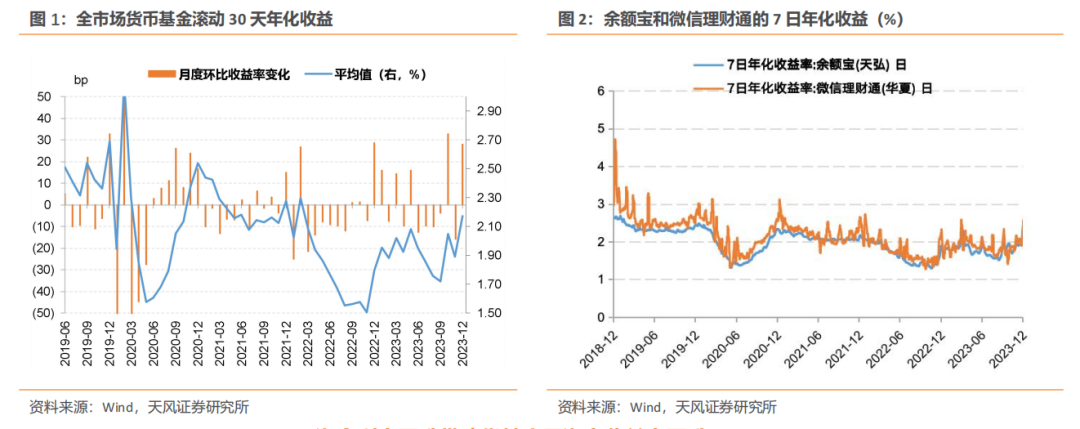

四季度货币基金总体收益水平有所回升。不进行基金分级合并的情况下,按月度区间划分,10-12月的7日年化收益率均值分别为2.05%/1.89%/2.17%。12月末,余额宝和微信理财通的7日年化收益分别约为2.29%和2.14%。

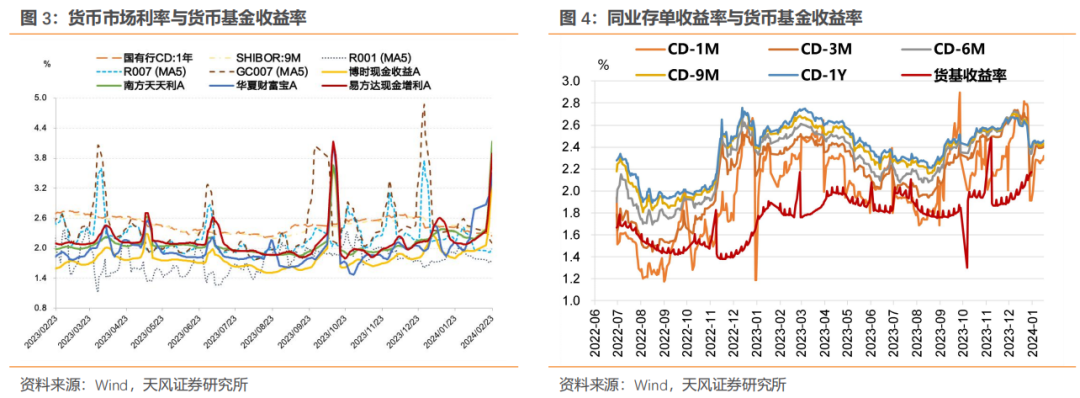

1.1.1资金利率回升带动货基底层资产收益率回升

货基主要配置银行存款、同业存单和买入返售。

买入返售和同业存单的收益率主要看资金面。10-11月资金面偏紧,12月虽有边际宽松,但依旧导致买入返售、同业存单等产品的收益率回升,进而带动货基总体收益率回升。

具体而言,10月资金面偏紧,关键在于再融资债发行放量,叠加内外均衡和资金空转套利约束,商业银行资产负债管理压力显著增大;11月资金压力依旧延续,虽然央行增加MLF投放,但商业银行仍然缺低成本负债,且国债发行继续放量。12月资金利率与季节性相比偏低,一是前期的政府债发行资金在逐渐落地,关键是央行呵护资金面态度较明显。

当然,对于存款,货币政策运用价格型工具的同时,关注净息差和金融系统稳定,政策引导存款利率下行。2023年12月下旬国有大型银行下调人民币存款利率,其中通知存款挂牌利率下调0.2个百分点。

需要注意的是,由于存款利率下调时点相对较晚,对于提前配置存款的货基可以锁定收益,此外,一是存款利率下调过程中,短期限存款利率下调有限,二是货基所持有的存款类型可能不同于零售存款产品,受影响的幅度可能不大。

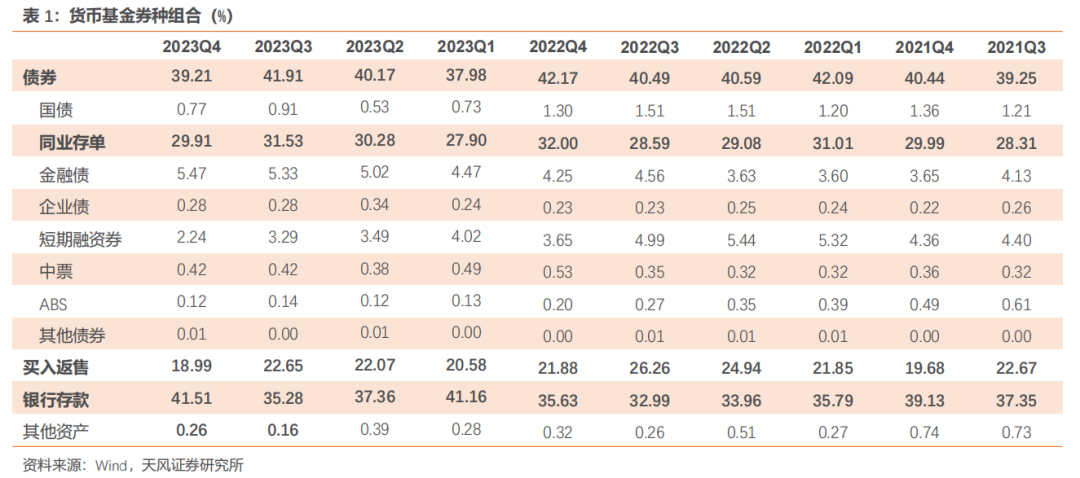

1.1.2 货基调仓,增配存款、减配买入返售和债券

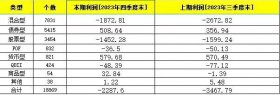

四季度货币基金增配存款,减配买入返售、债券。债券方面,主要减持短融、同业存单和国债。此外,买入返售仓位占比下降更为显著(持仓由22.65%降至18.99%)。另一方面,货基显著增配存款,仓位由35.28%增配至41.51%。

对于券种组合上的变化,我们认为有可能是在四季度资金波动较大的背景下,存款相对而言估值稳定,货币基金通过增持确定性更高的银行存款锁定收益。

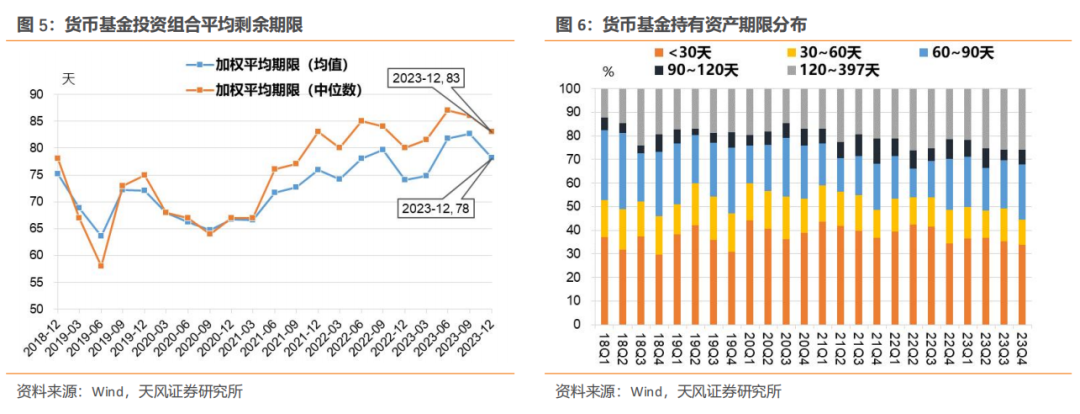

1.1.3 资产期限向60天-120天集中,降久期的同时锁定票息价值较高的品种

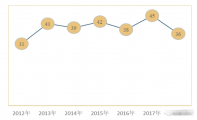

四季度货币基金投资组合平均剩余期限显著下行。全市场均值由三季度的83天下降至78天,中位数由86天降至83天。

其中60-120天的资产占比显著上升。具体观察资产期限结构,剩余存续期30天以下的资产占比从三季度的35.3%下降至33.8%,30-60天的资产占比由13.9%下降至10.7%,60-120天的资产占比由24.9%显著上升至29.5%,120天以上的资产占比由25.8%小幅上升至26.0%。

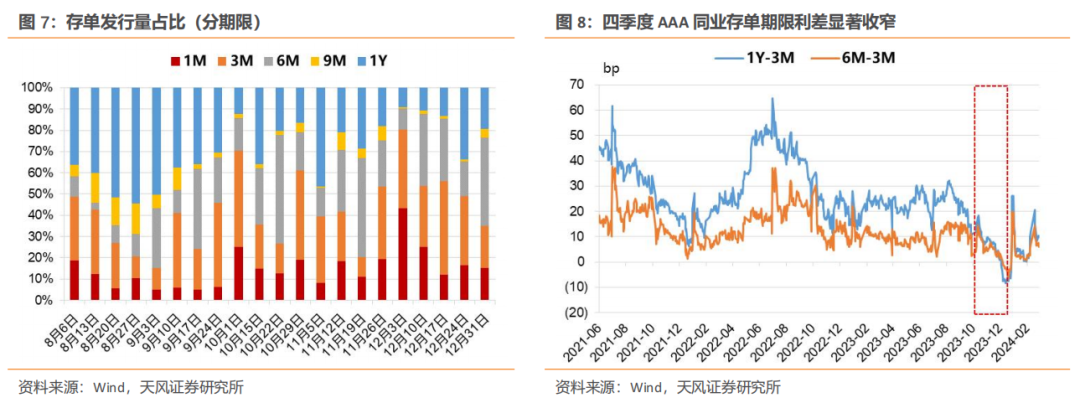

货币基金资产期限配置的变化,重要原因可能是存单市场的结构性变化。四季度CD市场的关键特征是短端大幅提价,期限利差显著收窄甚至倒挂,3M存单性价比明显提升。

2023年10月份各期限CD利率上破1年期MLF后持续处于高位,并在高位震荡中形成长短端倒挂的格局,3M存单利率点位偏高、1Y-3M、6M-3M期限利差显著收窄,进而凸显配置价值。

1.1.4 12月资金转松,货基加杠杆

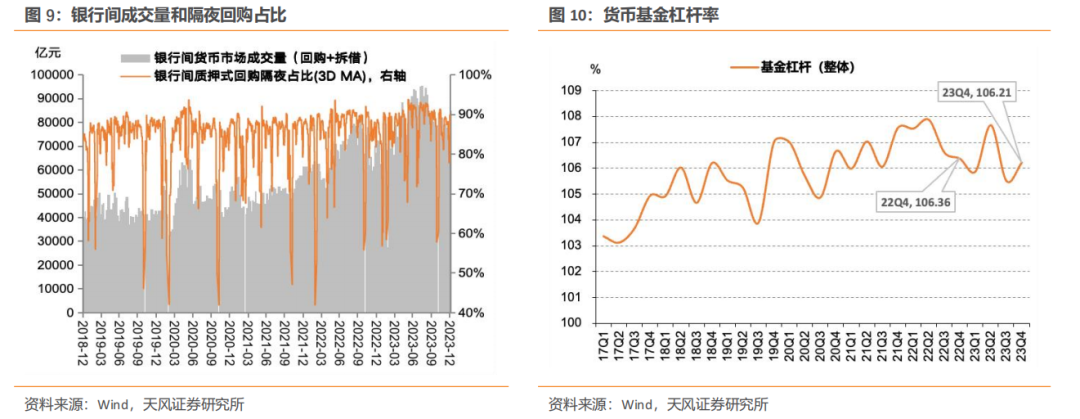

四季度货币基金杠杆率小幅提升。从三季度低点的105.5%提升至106.21%,和去年同期2022Q4杠杆水平相当。从全市场角度来看,12月末银行间回购+拆借日成交量和隔夜占比均处于较高水平。

1.2 货基规模为何下降?

四季度货币基金规模继续下降(环比-1159亿份),总规模达到11.28万亿份,占全部基金份额比例稳定在43%左右。

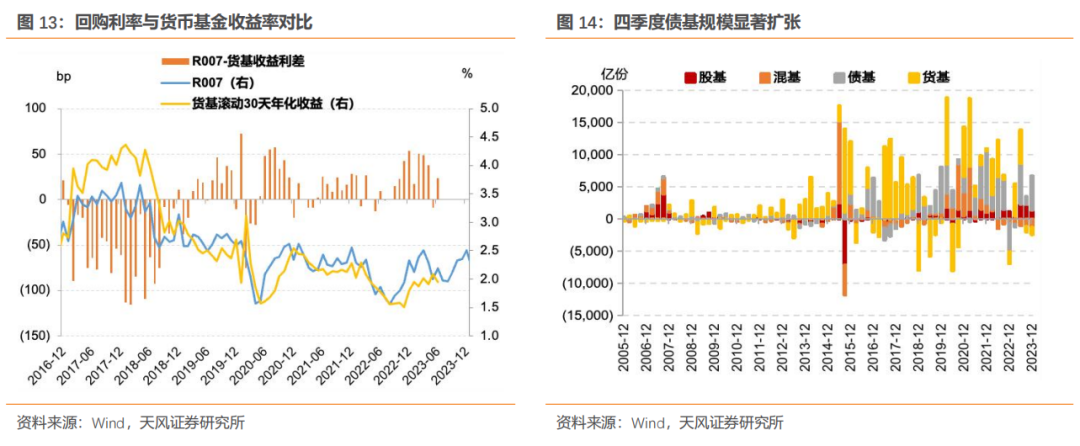

规模与收益率水平有一定联系。从历史上看,2017年货币基金收益率高企阶段,货基总体规模也扩张较快。从四季度表现看,规模扩张较快的货基往往其收益水平也不差,我们认为这一点在机构投资者占比较多的货基上表现可能更为明显。

从机构投资者角度,逻辑上其持有货基与否的决策受到回购收益-货基收益利差的影响。当货基平均收益水平显著低于回购利率,则持有货币基金的银行自营等银行间市场的参与者可以赎回货基、自行投放回购以获取更高收益。这将对货基规模产生相应冲击。

从个人投资者角度,不确定性较强、市场动荡较剧烈的宏观环境往往降低投资者风险偏好,总体上有利于货基规模扩张。在此背景下,资金倾向于切换到低风险产品。但四季度货基规模反而收缩,我们认为重要原因在于11月以来债券市场(尤其是超长债)表现强势,债基收益提升使得部分配置货基的资金被分流至债基。

展望后续,大方向上货基仍具备扩张的有利基础,稳健财富管理服务仍是增量市场。我们重点提示互联网申赎渠道的便利性可能对货基规模有较大影响,当前现金管理类理财也在积极推进互联网app活钱理财和线下代销模式,货基在相似产品的竞争中能取得多大优势,可能关键之一就在于产品申赎的便利性。

此外,也要考虑防范资金空转套利的诉求下,商业银行资产负债平衡压力大,可能降低对货基的配置力量,以及资本新规征求意见稿发布的或有影响。

2. CD指数基金怎么看?

CD指数基金与货币基金有一定相似性。

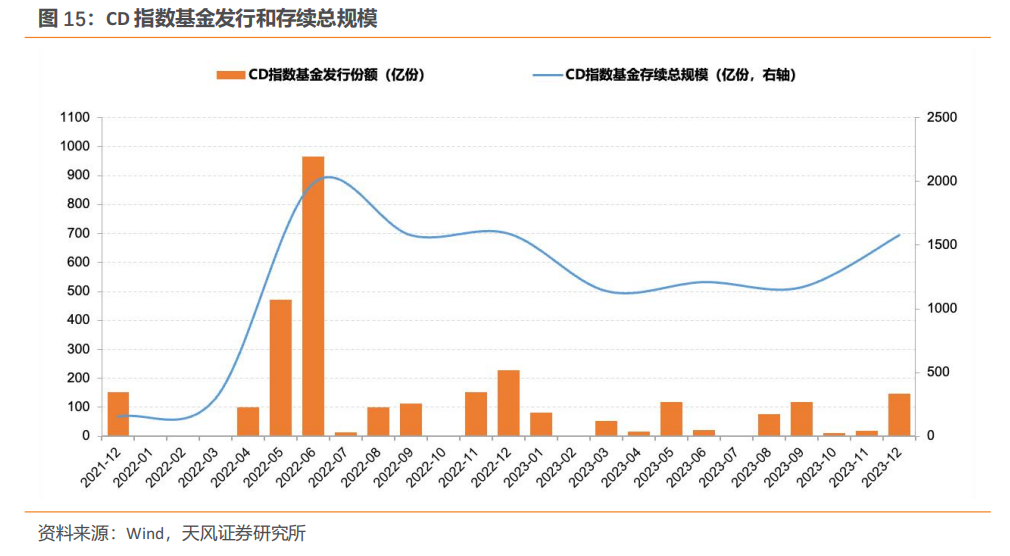

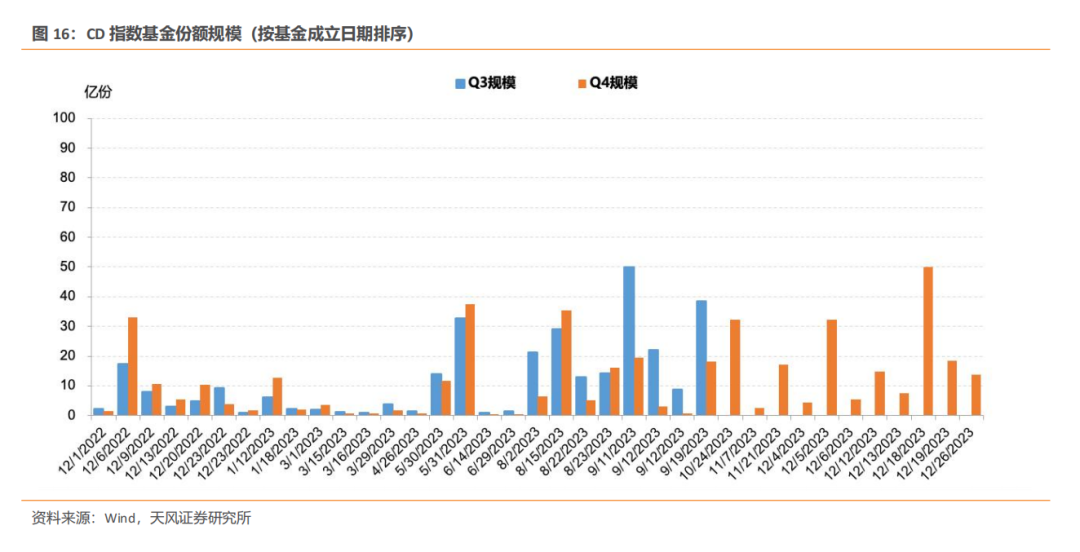

四季度CD指数基金整体规模表现较好。根据Wind口径,CD指数基金归为债基(被动指数型)项下。截至四季度末,CD指数基金份额合计约1578亿份,较三季度(1168亿份)大幅扩张约409亿份,其中四季度新成立CD指数基金共11只,规模总计约198.5亿份。

单只CD指数基金平均规模扩张。四季度末,CD指数基金平均规模21.04亿份,较三季度末(18.26亿份)扩张2.78亿份。

我们认为原因在于回报表现较好。收益较具吸引力,因此规模普遍在四季度出现扩张,但单只CD指数基金平均规模仍低于一、二季度。当然,短期内回报受市场阶段性表现的影响较大,后续表现仍然值得进一步观察。

展望后续,CD指数基金发展状况主要受监管态度、CD利率、相似产品表现等影响。

监管态度方面,例如是否设置此类基金的申购规模上限、控制新发CD指数基金审批节奏等,关乎到市场有多少增量。

CD利率方面,此类产品跟踪同业存单指数,因此其收益水平与CD收益率密切相关。

相似产品方面,由于其收益和波动特征与货币基金、现金管理类银行理财、短融ETF等有一定相似性,其它产品是否相对更具吸引力亦关乎到CD指数基金的表现。由于CD指数基金收益率波动相对更大,因此其可能需要更高的平均收益水平来保证产品竞争力。

3. 小结

四季度在商业银行资产负债管理压力和资金利率回升的背景下,货基规模受到一定影响,买入返售占比也显著下降。

但一方面,管理人灵活运用杠杆工具,尤其是四季度末政府债发行压力放缓叠加央行更加有为呵护资金的情况下,流动性边际宽松,四季度末货基杠杆相对三季度末回升;另一方面,货基通过增配收益确定性更高的存款,同时追求性价比——将持仓资产的期限结构向60天到120天集中。

最终实现了规模下降、久期下降,但杠杆回升、收益率回升的结果。

货基收益率为何提升?

一是资金利率回升带动货基底层资产收益率回升;二是货基调仓,增配存款、减配买入返售和债券,其中通过增持确定性更高的银行存款可以锁定收益;三是资产期限向60天-120天集中,降久期的同时锁定票息价值较高的品种;四是12月资金转松,货基加杠杆。

展望后续,货币会维持流动性合理充裕,宽松在量价两个方面都有体现,但未必直接对应微观流动性层面。当前我们认为牛陡的可能性并不高,因此货币基金收益也未必持续走低。

货基规模为何下降?

规模与收益率水平有一定联系。从机构投资者角度,当货基平均收益水平显著低于回购利率,银行自营等机构可能赎回货基、自行投放回购以获取更高收益,这将对货基规模产生相应冲击。从个人投资者角度,不确定性较强、市场动荡较剧烈的宏观环境总体上有利于货基规模扩张。但四季度货基规模反而收缩,我们认为重要原因在于11月以来债券市场(尤其是超长债)表现强势,债基收益提升使得部分配置货基的资金被分流至债基。

展望后续,大方向上货基仍具备扩张的有利基础,稳健财富管理服务仍是增量市场。我们重点提示互联网申赎渠道的便利性可能对货基规模有较大影响。此外,也要考虑防范资金空转套利的诉求下,商业银行资产负债平衡压力大,可能降低对货基的配置力量,以及资本新规征求意见稿发布的或有影响。

对于CD指数基金,四季度CD指数基金整体规模表现较好,主要原因在于回报表现较好。后续其发展状况可能继续受监管态度、CD利率、相似产品表现等因素的影响。

- END -

证券研究报告:《四季度货币基金怎么看?》对外发布时间:2024年3月1日 报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)本报告分析师:孙彬彬 SAC 执业证书编号:S1110516090003隋修平 SAC 执业证书编号:S1110523110001