基金投资别踩这5个雷

由于工作关系,我们经常会配合做各种客户支持。经过大量的客户拜访和沟通,我发现大家在基金投资时,或多或少会有些共性或个性的误区,在从业者看来是有待商榷的。

今天就用这篇文章,跟大家聊聊那些投资误区。

01、你以为的分散并不是真正的分散

很多投资人秉持着“鸡蛋不能装在一个篮筐里”的理论,尽可能挑挑拣拣投了几家或十几家不同的基金产品,最后却发现为什么亏钱的时候一个没落下,从而得出“分散投资无效论”。

实际上,如果去详细的分析每支基金的类型就会发现,你以为的分散并不是真正的分散。

比如,你买股票的时候,同时买了贵州茅台、五粮液、泸州老窖等,但其实他们都是白酒板块,涨跌基本都具体很强的相关性。买基金也如此,股票型基金如果买的都是同种风格,如都是成长或都是价值,到头来并未做到真正分散。

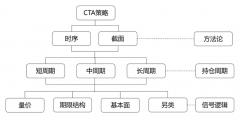

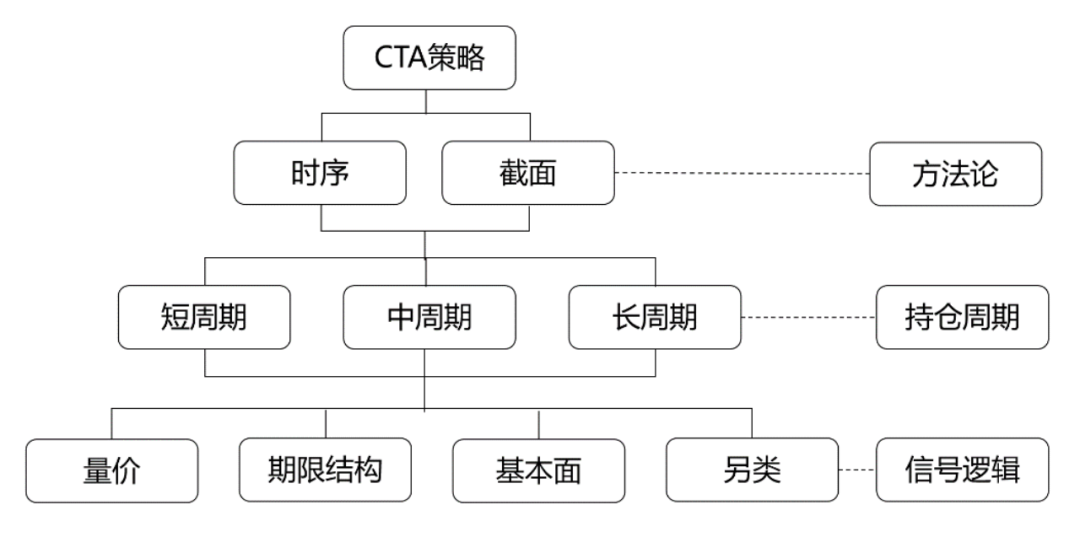

再比如,同样都是量化股票型基金,如果买的都是500指增,那么在2023年的小市值风格下就会缺少小市值指增的进攻性。或者CTA策略,由于策略类型众多,有能力覆盖全部子策略的单管理人又非常少,投资人也很难做到子策略的有效分散。

所以,有效分散既要考虑不同资产类别的有效分散,也要考虑同资产内不同策略类别的有效分散,这对投资人的专业知识是个重要挑战。

02、不要大比例地频繁调整配置比例

每个投资人都有自己的风险偏好,从风险偏好出发,一般就能确定大致的资产配置比例。

比如风险偏好中低档的投资人,应该以低波动产品为主要配置,辅助以高波动产品博取收益,并且这个框架定好后不应该频繁调整。

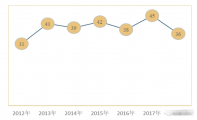

但人性往往都是受环境影响的。如果你2021年之前因为市场环境好,大量配置了高波动如股票类产品,经过2022-2023年的洗礼又失去信仰,大幅降低了高波动的配置,转向低波动,这样的大幅调整往往结果会不及预期,因为它的初衷已经不是匹配个人的风险承受能力,而是随着市场波动而波动,还很有可能两边同时做错。但如果你是在合理的大框架内做局部优化和调整是相对可靠的。也只有如此,长期下去,你才能够追溯自己的投资行为,从而更好的优化未来的投资决策。

如同量化投资在做数据的时间序列分析时,要讲究数据的平稳性,只有平稳性高的历史数据才能对未来做出有效预测。

而对于大多数投资人来说,保住投资本金是其投资的底线,那就更不应该做这种完全受市场波动而调整的行为。尤其是在逆周期的大环境下,保住投资本金不大幅亏损,比如多些低波动的策略,或多些有超额的量化策略,存活下来才能不被迫离场,从而等到顺周期的环境去兑现收益。

每一次逆周期的环境下都是最好的复盘及调整决策的时机。

03、不要追求过于精准的投资计划

预测市场是一件很困难的事,几乎没有人能做到,但往往多数投资人都不愿意放弃预测市场,甚至追求精准的买入或卖出时点。

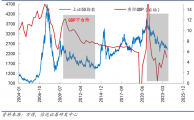

实际上,投资追求“模糊的正确”就好。如果我们认为当前是市场低位,就可以适当多配置些股票型基金或量化指增基金,然后设定大概的收益预期和波动预期。

“模糊的正确”加“合理的预期”之后,剩下的事情就交给时间,交给市场。

另外,很多投资人即便在前期做了非常精确且精准的计划,但在后续实施的过程中总会遇到各种各样的问题。

杭州的客户A先生,自己对股票市场有非常丰富的认知,在2022年底跟我们咨询想要配置指数增强,他认为接下来市场beta不会再像2022年那么差了。沟通交流的时点在2022年11月是个非常好的时点,也制定了详细计划于未来1个月分批买入指增产品,最后实际操作时又因为种种个人原因撤出了基金投资。现在回过头来看,2022年底买入指增,2023年全年仍能获取还不错的正收益。

04、不要忘记风险控制

风险总是隐藏在看不见的地方。巴菲特曾说最重要的是:“刻在基因里的风险意识。这种意识不是对发生过的风险的了解,而是对没有发生过的看不见的风险的感知。”

因此,哪怕一类策略的收益逻辑再强、回撤归因再合理,甚至当你买入后也一直在累积收益,但也应该记得时刻控制风险,即便你是风险偏好非常高的投资人。

这时可以做的事情包括:

控制好投资这类策略的仓位不要盲目追加;

在同类策略里分散多支相关性低的基金;

拿出一部分仓位增配其他相关性较低的资产或策略等。

然后你可以更加放心的长期持有你最认可的这类策略。当然,这样的配置可能仅适合投资经验较为丰富较为专业的投资人。

05、投资范围不要太大

对于多数非专业投资人,事实上没有太多精力在同一类别策略中覆盖非常多的基金,投资选择范围太大容易导致实操中东挑西拣、瞻前顾后,最终可能错过配置时点或者更容易挑到不好的基金从而得不偿失。

相反如果在自己比较熟悉的且长期也认可的标的中进行配置,在个别标的上深挖底层逻辑、团队成员、策略特点、适应及不适应的市场环境、赚钱及亏钱的逻辑归因,这样下来结果或许会更好。

我们日常甚至会经常收到很多客户的咨询,关注到了各种各样的基金,想了解具体情况,但很多实际上我们自己也未必会去关注或深度了解,太多太复杂的信息往往会成为投资中的干扰项,好比感冒吃药,我们可能也不会选择十几种不同的感冒药去服用。

以上建议,适用于多数我们的投资人朋友。也希望给到大家更多启发,帮助做好投资这件长期的事情。